Par Florian Ielpo, Head of Macro

Les points à retenir:

- Les épisodes de recherche de liquidité en période de stress sur les marchés ont tendance à bénéficier au dollar

- Le contexte économique actuel pourrait augmenter la volatilité des marchés, rendant la devise américaine attractive de ce point de vue

- Cependant, après un cycle qui a déjà provoqué des achats d’actifs américains, le dollar apparaît cher. Cela limite-t-il son potentiel de diversification?

Attachez vos ceintures

Florian Ielpo

Florian Ielpo

Il semble que nous soyons à la fin du cycle. La Réserve fédérale américaine (Fed) vient de réduire ses taux directeurs pour la première fois depuis le début de son cycle de resserrement, qui a débuté en 2021. La principale raison de ce changement important est la dynamique du marché du travail américain: la banque centrale sent une détérioration des données économiques américaines. La zone euro a connu un ralentissement similaire, ce qui a incité la Banque centrale européenne (BCE) à réduire ses taux lors de sa réunion de septembre. Alors, attachez vos ceintures, nos banquiers centraux prévoient collectivement une zone de turbulences.

L’ampleur des turbulences pourrait être difficile à quantifier: elle pourrait être légère, comme un atterrissage en douceur, ou plus importante et difficile. Quoi qu’il en soit, les banquiers centraux estiment désormais que les bons moments sont derrière nous. La Fed garde un œil vigilant sur la situation, mais rien ne nous empêche d’envisager les meilleures options pour protéger nos portefeuilles en cas de dérapage à plus grande échelle.

Dans de telles circonstances, le dollar américain est généralement considéré comme un actif de repli, mais ce statut est-il infaillible? Dans l’édition de cette semaine de Simply put, nous examinons la performance du dollar américain au cours des récentes périodes de stress et s’il est désormais devenu trop cher.

Le dollar et la recherche de liquidité

Historiquement, lors d’une phase de stress sur les marchés – lorsque les investisseurs cherchent collectivement à vendre leurs actifs cycliques et à se réfugier dans des actifs de couverture – le dollar occupe une place particulière. En effet, ce phénomène de fuite vers la sécurité s’accompagne généralement d’une fuite vers la liquidité: partout où cela est possible, les investisseurs abandonnent leurs investissements les moins liquides au profit d’autres plus liquides. Cela a un effet inter-classe d’actifs, ainsi qu’un effet intra-classe d’actifs. Sur les marchés des devises, la liquidité du dollar domine le marché des changes (Forex): le dollar est toujours la monnaie la plus échangée au monde. Ainsi, en période de stress, il est courant de voir le dollar générer des rendements anormalement élevés.

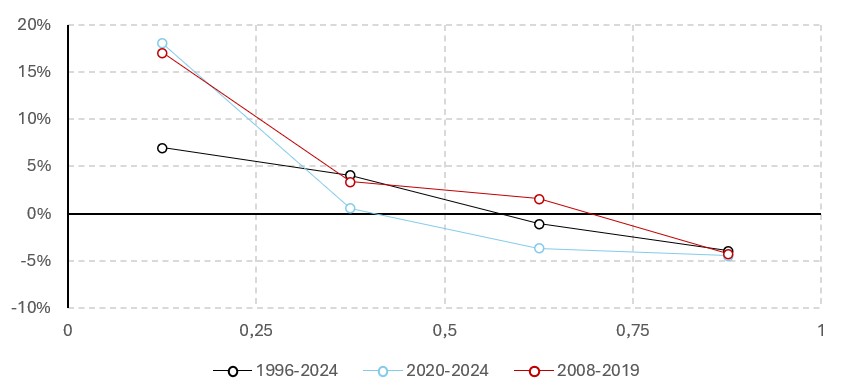

La Figure 1 ci-dessous illustre ce point à l’aide de notre indicateur interne d’appétence au risque. Plus cet indicateur est élevé, plus l’appétence au risque est grande, ce qui reflète principalement la fluctuation des volatilités implicites et des indices de swaps de défaut de crédit. Le graphique montre la performance moyenne du dollar pondéré en fonction des échanges commerciaux et du niveau d’appétence au risque tel que mesuré par notre indicateur. Cette surperformance se manifeste clairement en période de stress : lorsque notre indicateur est dans son quartile le plus bas, le dollar génère un rendement d’environ 7 %, contre un rendement sur l’ensemble de la période de 0,5%.

En analysant davantage les performances et en se concentrant sur la décennie pré-Covid et la période post-Covid, cet effet est encore plus amplifié, avec une performance en phase de stress de 17%[1]. De ce point de vue, le dollar n’a rien perdu de sa capacité à attirer les flux financiers en période de stress croissant. La question est de savoir si ce statut de valeur refuge se reflète déjà largement dans son prix ou non.

Figure 1. . Performance annualisée du dollar en fonction de l’indicateur d’appétence au risque LOIM

Figure 1. . Performance annualisée du dollar en fonction de l’indicateur d’appétence au risque LOIMSource : Bloomberg, LOIM. Au 19 septembre 2024.

Le dollar est cher

Si le dollar doit protéger un portefeuille en cas de marché baissier, il doit générer des rendements asymétriques, comme c’est généralement le cas pour les actifs sous-évalués. Cela s’est notamment produit avec les obligations d’État lors de la phase de marché baissier du début du mois d’août 2024: les obligations se sont diversifiées presque parfaitement après avoir semé le doute sur leurs qualités de diversification pendant quelques trimestres. Selon nos critères d’évaluation, les obligations étaient «bon marché» à l’époque. Mais qu’en est-il du dollar?

La valeur à moyen terme d’une monnaie dépend principalement de deux facteurs: l’inflation au sein de la zone monétaire par rapport à ses partenaires commerciaux et l’écart entre ses taux d’intérêt et ceux de ses partenaires commerciaux. Une inflation plus élevée est défavorable à la monnaie, tandis que des taux d’intérêt plus élevés influencent positivement sa valeur. Ces deux facteurs sont actuellement en contradiction: l’inflation et les taux d’intérêt sont tous deux plus élevés aux États-Unis que la moyenne du G10, notamment par rapport à la zone euro.

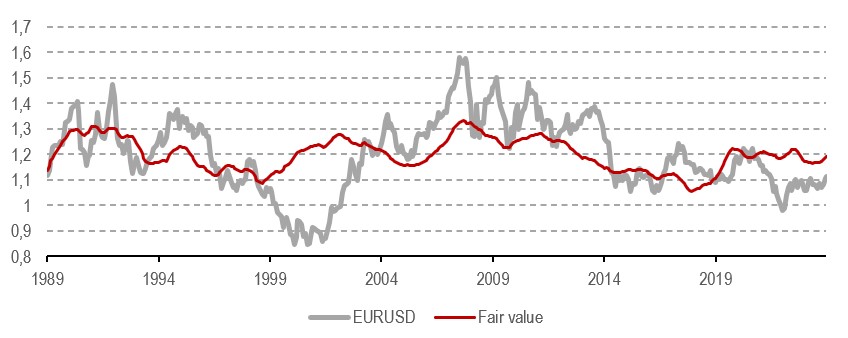

La Figure 2 montre une valorisation fondamentale de l’EUR/USD depuis la chute du mur de Berlin, basée sur les différentiels d’inflation et de taux d’intérêt. Comme le montre le graphique, l’EUR/USD fluctue autour de sa valeur fondamentale (des écarts notables se sont produits en 2000, 2008 et 2022). Alors qu’il était bon marché avant le troisième trimestre 2008, expliquant son fort impact de diversification pendant cette période où les États-Unis étaient l’épicentre de la crise financière, il est aujourd’hui déjà considéré comme cher. Comme indiqué dans une précédente édition de Simply put, une grande partie de ce prix élevé peut être attribuée à l’attrait des actions américaines. Le prix déjà élevé de la monnaie pourrait jouer en sa défaveur, limitant sa progression à 10%, car elle est déjà surévaluée de 10%. À l’heure actuelle, le consensus Bloomberg indique que l’EUR/USD sera à 1,16 d’ici la fin 2026: un autre signe que le dollar est perçu comme étant cher.

Figure 2. Évaluation fondamentale de l’EUR/USD en fonction de l’inflation et des différentiels de taux d’intérêt

Figure 2. Évaluation fondamentale de l’EUR/USD en fonction de l’inflation et des différentiels de taux d’intérêtSource : Bloomberg, LOIM. Au 19 septembre 2024.

Ce que cela signifie pour All Roads

Notre gamme de stratégies All Roads n’a pas d’exposition systématique au dollar ou aux devises en général. En l’absence de signaux tactiques robustes, nous pensons que les devises ajoutent des risques aux portefeuilles qui ne sont pas rémunérés de la même manière que les primes de risque courantes (par exemple des obligations et des actions).

Les arguments ci-dessus soutiennent notre choix de rechercher des sources alternatives de diversification plutôt qu’une position d’achat sur le dollar, qui ne semble de toute façon pas être actuellement la meilleure option en termes de convexité, à notre avis. La volatilité des actions, par exemple, reste faible (bien qu’elle soit plus élevée qu’il y a deux mois), et nos signaux de modélisation des risques ainsi que notre overlay de suivi des tendances ont récemment soutenu une exposition accrue aux obligations au sein de notre mix d’allocation. À ce stade, nous préférons rechercher la convexité dans les allocations aux stratégies de volatilité longue ainsi qu’aux obligations, plutôt que de parier purement et simplement sur le dollar.

En termes simples, Simply put, même si le dollar pourrait bénéficier d’une augmentation du stress sur les marchés, nous pensons qu’il apparaît déjà cher.

Coin macro/prévision immédiate

L’évolution la plus récente de nos indicateurs exclusifs de prévision immédiate pour la croissance mondiale, les surprises d’inflation mondiale et les surprises de politique monétaire mondiale est conçue pour suivre la progression récente des facteurs macroéconomiques qui animent les marchés.

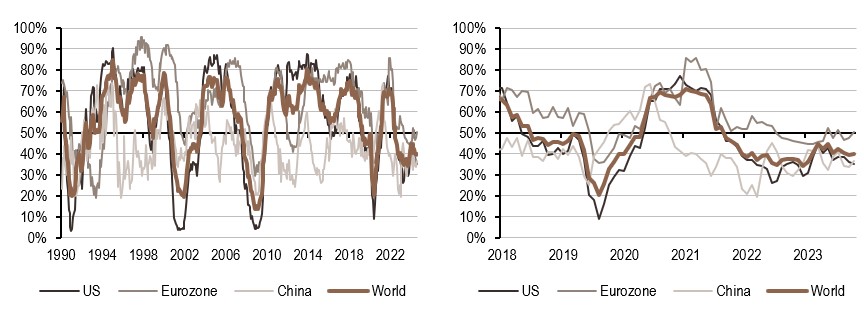

Nos indicateurs de prévision immédiate montrent actuellement:

- Les signaux de croissance continuent de pointer vers une période de ralentissement mais la détérioration s’est arrêtée et désormais 55% d’entre eux montrent une progression

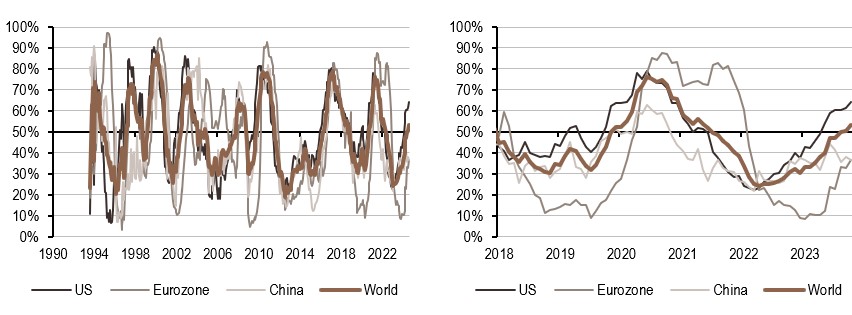

- L’indicateur d’inflation continue de progresser, avec 67% des données actuellement en hausse dans nos indicateurs au niveau des pays

- En cohérence avec les deux autres indicateurs, le signal de politique monétaire a progressé au cours de la semaine tout en restant dans la zone dovish

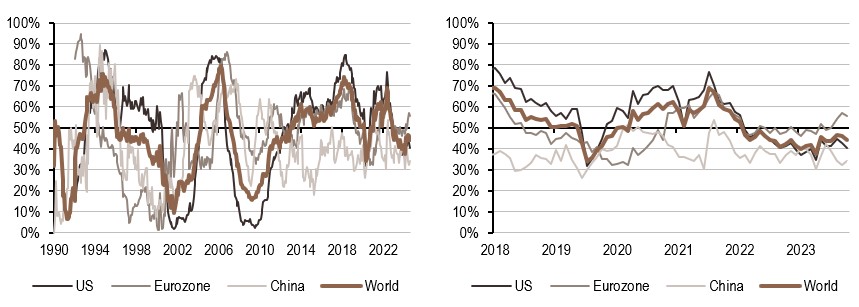

Prévisions de croissance mondiale : évolution à long terme (à gauche) et récente (à droite)

Prévisions de croissance mondiale : évolution à long terme (à gauche) et récente (à droite)

Prévisions actuelles de l’inflation mondiale : évolution à long terme (à gauche) et récente (à droite)

Prévisions actuelles de l’inflation mondiale : évolution à long terme (à gauche) et récente (à droite)

Prévisions actuelles de la politique monétaire mondiale : évolution à long terme (à gauche) et récente (à droite)

Prévisions actuelles de la politique monétaire mondiale : évolution à long terme (à gauche) et récente (à droite)

Note de lecture : l’indicateur de prévision immédiate de LOIM rassemble différents indicateurs économiques à un moment précis, afin de déterminer la probabilité de survenance d’un risque macroéconomique donné, comme la croissance, les surprises en matière d’inflation et les surprises en matière de politique monétaire. Les indicateurs en temps réel vont de 0% (croissance faible, surprises en matière d’inflation modérées et politique monétaire accommodante) à 100% (croissance forte, risque élevé de surprises en matière d’inflation et politique monétaire restrictive).

[1] Source : Bloomberg, LOIM

L’article Le dollar américain est-il trop cher? est apparu en premier sur investir.ch.

Emissions

Emissions