L’immobilier résidentiel n’est pas aussi crucial, pour l’économie et la consommation des ménages, aux États-Unis qu’en Chine. Il n’en a pas moins une importance significative. Et c’est le cas depuis des lustres. Le New Deal de Roosevelt, consacrait déjà l’interventionnisme grandissant de l’État, avait notamment abouti à la naissance de la Federal National Mortgage Association (FNMA), plus connue sous le nom de Fannie Mae. L’idée était de réinjecter de la liquidité dans le secteur du crédit hypothécaire à partir de 1938, afin de soutenir la croissance via le secteur du bâtiment. Le Congrès avait embrayé, en 1970, en créant Freddy Mac, l’autre GSE (government sponsored entreprise). Aujourd’hui encore, ensemble, les deux GSE garantissent plus de la moitié du marché hypothécaire domestique. Ce qui a longtemps semblé une bonne initiative, s’est transformé en cauchemar lors de la quasi-faillite de ces institutions, officieusement garanties par l’État. La crise des subprimes a illustré son importance systémique.

L’accessibilité aurait-elle fini de se dégrader?

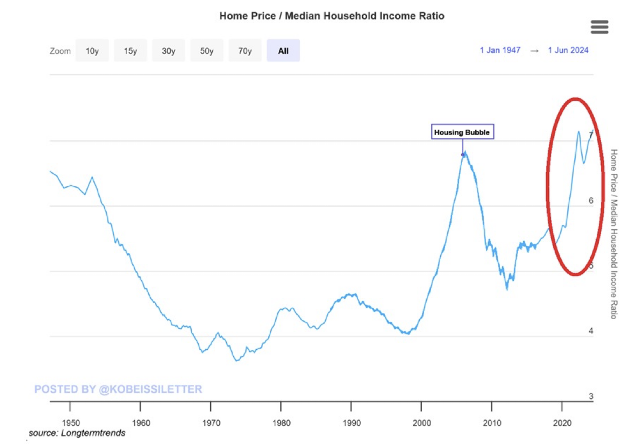

L’éclatement de la bulle immobilière des années 2008-9 est bien oublié. Et les prix se sont bien redressés depuis lors. Au point qu’un indicateur d’accessibilité, le rapport entre le prix des logements et le revenu médian des ménages aux États-Unis est désormais de 7,2 fois, un nouveau record historique. Quelques années avant la pandémie de 2020, ce ratio était d’environ 5,5 fois. En cinq ans seulement, les prix des logements ont grimpé d’environ 50%, dépassant largement la croissance de 17% du revenu des ménages.

Source : Longtermtrends – via Kobeissiletter

Source : Longtermtrends – via Kobeissiletter

Certains indices redonnent de l’espoir

Le coût de financement évolue rapidement. L’hypothèque mensuelle a augmenté de 3,9%, tandis que le prix médian des maisons familiales a augmenté de 5,7% en rythme annuel. La Mortgage Bankers Association indique que les demandes de prêts hypothécaires ont augmenté ces 4 dernières semaines. Une première depuis décembre 2023. Avec des taux hypothécaires à 30 ans à nouveau inférieurs à 7%, cela aidera les acheteurs potentiels.

L’enquête d’opinion des responsables des prêts hypothécaires a fait état de normes de prêt légèrement plus strictes. La demande de prêts aux entreprises et aux ménages reste faible. De multiples raisons ont été énoncées comme des perspectives économiques plus incertaines, une moindre tolérance au risque, une liquidité réduite et une concurrence déclinante. La dernière enquête montre toutefois que le resserrement des normes de prêt bancaire après le cycle de resserrement de la Fed semble être arrivé à terme.

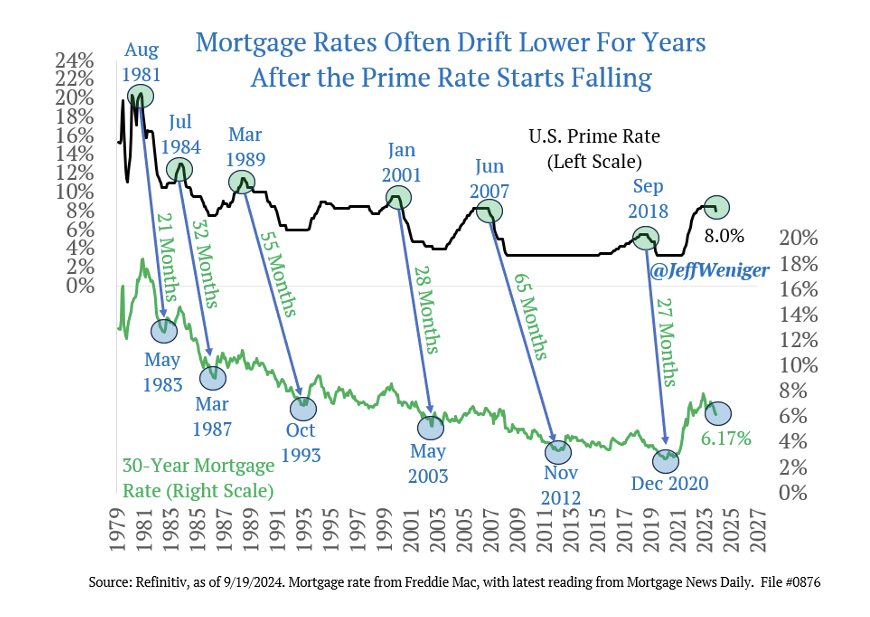

Alors que la Fed commence à assouplir sa politique, la baisse des coûts de financement devrait stimuler les secteurs individuel et collectif. Des taux élevés et l’affaiblissement du marché du travail limiteront l’ampleur du rebond. Au cours des 6 dernières cycles de baisses du taux préférentiel, les taux hypothécaires n’ont pas atteint leur point bas avant au moins 21 mois. La fenêtre d’opportunité pour verrouiller un taux hypothécaire attrayant n’est pas pour 2025. Selon les 6 derniers cycles, la période de 2026 à 2028 sera celle des points bas.

La baisse des taux hypothécaires suit celle du taux préférentiel avec du retard

Source : Refinitiv – via Jeff Weniger

Source : Refinitiv – via Jeff Weniger

Les baisses significatives des taux hypothécaires pourraient stimuler, à terme, la demande de logements…

Les mises en chantier de logements ont progressé de 10% en août, entièrement tirées par l’augmentation de la construction de maisons individuelles. La hausse d’août correspond à une augmentation annuelle de 4% des mises en chantier, la 1ère amélioration annuelle depuis avril. Alors que la confiance des constructeurs s’améliore, les permis de construire individuels ont enregistré leur 2ème hausse mensuelle. Le marché cherche toujours son point d’équilibre. Les mises en chantier de logements collectifs restent en baisse de plus de 30% sur un an. En outre, les ventes de logements existants ont chuté de 2,5% en août, ce qui correspond au point bas d’octobre 2023. Ce recul est dû à une baisse des ventes de maisons individuelles. Étant donné le caractère décalé des ventes de logements existants, une partie du recul peut être attribuée à des taux hypothécaires élevés.

… mais la hausse des prix et le marché du travail instable limitent le potentiel de hausse à court terme

Les constructeurs de maisons sur la bonne voie

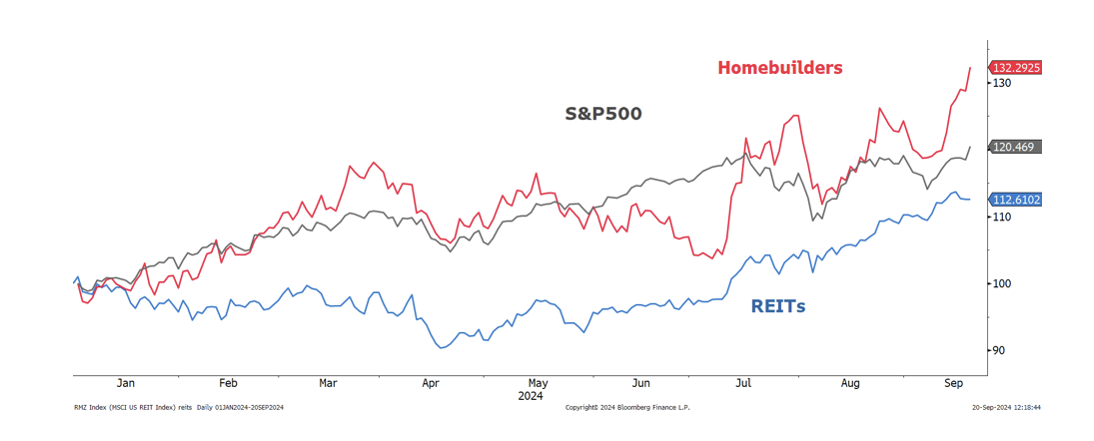

Après avoir atteint 4,7% en avril, le taux US à 10 ans a chuté à 3,65%. En grande partie à cause de la désinflation, du tassement du marché du travail et de la probabilité d’une baisse des taux directeurs. Ce repli salutaire a été bien accueilli par les secteurs des REITs et des constructeurs de logements. Lennar a maintenu les mises en chantier et des ventes de logements en s’alignant sur les prix de marché. Cela pourrait conduire à une génération de flux de trésorerie robuste et à des rachats d’actions importants. Son bilan affiche un endettement historiquement bas. L’Agence fédérale de financement du logement vient de publier une proposition de loi établissant les objectifs de logement pour 2025-2027. Cet objectif garantit que les agences, par leurs achats de prêts hypothécaires, favorisent un accès équitable à des logements abordables aux familles à revenus faibles/ moyens, aux minorités et autres populations défavorisées.

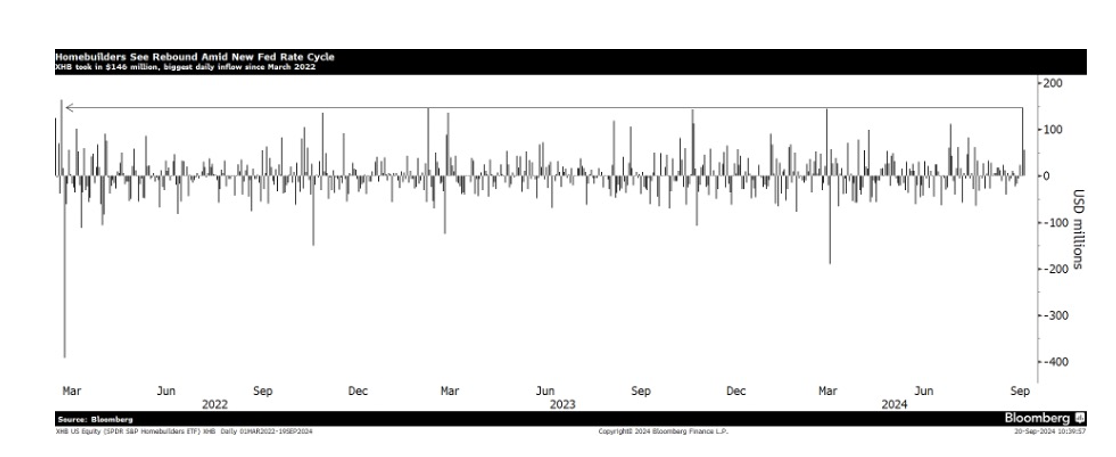

Les constructeurs de maisons cotés en bourse, dont DR Horton, Lennar, Pulte et Toll, pourraient voir leurs commandes s’améliorer après la baisse des taux hypothécaires. Après la baisse des taux de la Fed, les investisseurs ont injecté 146 millions dans l’ETF des constructeurs de maisons (XHB), soit la plus grosse entrée quotidienne depuis mars 2022. L’ETF a attiré 800 millions cette année.

La demande pour les ETF des constructeurs de maisons a bondi

Source : Bloomberg

Source : Bloomberg

Les constructeurs de maisons ont été les principaux bénéficiaires

Source : Bloomberg

Source : Bloomberg

L’accessibilité au logement restera, à court terme, compliquée

Peu débattu, ce thème n’en est pas moins un enjeu important de l’élection présidentielle

Dans une vision cross-assets, on privilégiera les REITs (aux Home builders surachetés)

Les REITs performent bien en début du cycle d’assouplissement aux États-Unis

Nous privilégions les véhicules suivants : iShares Core U.S. REIT ETF, USRT US Equity

Heravest SA est une boutique indépendante dans le conseil en investissement, du top-down au bottom-up, et un fournisseur de solutions d’investissement.

Rue du Cendrier 12-14

CH-1201 Genève

T +41 22 715 24 40

L’article L’épineux problème du logement aux USA est apparu en premier sur investir.ch.

Emissions

Emissions